Il est de coutume d’affirmer que la plus-value réalisée à l’occasion de la cession de sa résidence principale est exonérée en application de l’article 150 U, II-1°du CGI. A cet effet l’administration fiscale rappelle que l’exonération est de caractère général. On acquiert l’exonération lorsqu’on remplit les conditions, quels que soient les motifs de la cession. Mais aussi la nature de l’habitation, l’importance du prix de cession ou de la plus-value et l’affectation que l’acquéreur envisage de donner à l’immeuble. Et cela, même si l’immeuble va être en démolition en vue de l’édification de nouvelles constructions.

Pourtant les nombreux contentieux fiscaux rencontrés en la matière sont de nature à remettre en cause cette affirmation. En fait, cette exonération proclamée nécessite le plus souvent le respect d’un certain nombre de conditions.

Nous vous proposons d’étudier d’un point de vue pratique les conditions relativement strictes à respecter. L’inobservance entraine une remise en cause de l’exonération proclamée.

Au sommaire :

- La notion de résidence principale

- La notion de résidence principale au jour de la cession

- Dépendances immédiates et nécessaires

- Immeuble détenu par une SCI

La notion de résidence principale

Source de confusion et d’erreur, cette notion mérite des explications. Selon l’administration, les résidences principales représentent les immeubles ou parties d’immeubles constituant la résidence habituelle et effective du propriétaire.

Résidence habituelle

Il doit s’agir de la résidence habituelle qui doit s’entendre du lieu où le contribuable réside habituellement pendant la majeure partie de l’année. Il s’agit d’une question de fait que l’administration peut remettre en cause. A titre d’exemple l’administration précise que dans le cas où le contribuable réside six mois de l’année dans un endroit et six mois dans un autre, la résidence principale est celle pour laquelle l’intéressé bénéficie des abattements en matière de taxe d’habitation.

résidence effective

Il doit s’agir de la résidence effective du contribuable. Une utilisation temporaire d’un logement ne peut être suffisante pour que le logement ait le caractère d’une résidence principale susceptible de bénéficier de l’exonération. Lorsqu’un doute subsiste, le contribuable prouve par tous moyens l’effectivité de la résidence. S’agissant du titulaire d’un logement de fonction, lorsque le conjoint et les enfants et cette personne résident effectivement et en permanence dans une autre habitation, cette dernière peut être considérée comme constituant l’habitation principale du foyer.

Immeuble affecté pour partie à un usage professionnel

Il s’agit d’un cas particulier souvent source de remise en cause.

Deux situations sont envisageables :

- Lorsque l’immeuble ou la partie d’immeuble cédé sert totalement d’habitation mais constitue le domicile commercial d’une entreprise. L’exonération est appliquée à la totalité de la plus-value, toutes les autres conditions étant par ailleurs remplies.

- Lorsque l’immeuble ou la partie d’immeuble cédé sert pour une partie d’habitation et pour une partie à usage professionnel. Seule la fraction de la plus-value afférente à la cession de la partie privative qui constitue la résidence principale du cédant peut bénéficier de l’exonération.

La notion de résidence principale au jour de la cession

C’est sans doute cette condition qui est la source la plus importante du contentieux fiscal en la matière.

Cette situation concerne en particulier les cessions portant sur des immeubles. Ces derniers ont été la résidence principale du propriétaire mais n’ont plus cette qualité au moment de la vente.

De ce fait, l’exonération ne s’applique pas aux cessions portant sur des immeubles qui, au jour de la cession, sont en location, sont occupés gratuitement par des membres de la famille du propriétaire ou des tiers, sont devenus vacants ou sont à la disposition du titulaire d’un logement de fonction.

Le refus de l’exonération est également possible lorsque l’occupation au moment de la vente répond à des motifs de pure convenance. On peut citer notamment lorsque le propriétaire revient occuper le logement juste avant la vente.

Par rapport à ces principes posés par l’administration un certain nombre d’aménagements sont possibles. Nous vous les présentons le plus synthétiquement possible.

L’immeuble est occupé jusqu’à sa mise en vente

Dans cette situation, l’exonération reste acquise si la cession intervient dans des délais normaux. Sous condition que le logement ne soit pas, pendant cette période, en location ou occupé gratuitement par des membres de la famille du propriétaire ou des tiers.

Aucun délai maximum pour la réalisation de la cession ne peut être fixé a priori. Dans un contexte économique normal, un délai d’une année constitue en principe le délai maximal.

L’appréciation de ce délai normal de vente peut évoluer au regard de l’ensemble des circonstances de l’opération. On peut citer notamment les conditions locales du marché immobilier, du prix demandé, les caractéristiques particulières du bien cédé et les diligences effectuées par le contribuable pour la mise en vente de ce bien (annonces dans la presse, démarches auprès d’agences immobilières, etc.).

immeuble occupé par le futur acquéreur

Il y a une possibilité que l’exonération s’applique lorsque le futur acquéreur ayant signé un compromis de vente, occupe l’immeuble.

Dans cette hypothèse deux conditions doivent se réunir simultanément :

- la convention d’occupation temporaire doit être intrinsèquement liée à la vente ;

- le contrat de vente doit être passé dans un délai normal à compter de la signature du compromis.

immeuble cédé par des époux séparés ou divorcés, par des concubins séparés ou par des partenaires ayant rompu leur PACS

Dans ce cas il convient de distinguer selon que la résidence principale des époux séparés ou divorcés, des concubins séparés ou des partenaires ayant rompu un PACS est en cours de construction ou achevée.

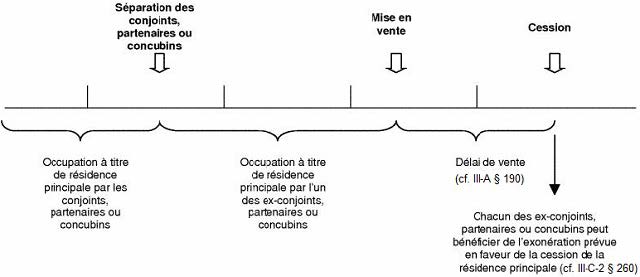

Pour illustrer cette problématique l’administration propose le schéma explicatif suivant :

Dépendances immédiates et nécessaires

Les dépendances immédiates et nécessaires de la résidence principale dont la cession est exonérée, sont également exonérées à la condition que leur cession intervienne simultanément avec celle desdits immeubles.

Les dépendances immédiates et nécessaires de la résidence exonérée doivent former avec elle un tout indissociable. Par conséquent, elles doivent être cédées en même temps que celle-ci.

La circonstance que la vente soit réalisée auprès des acquéreurs distincts ne fait pas obstacle au bénéfice de l’exonération.

Toutefois, lorsqu’un terrain, qui constitue une dépendance de la résidence principale, se vend comme terrain à bâtir, l’exonération ne peut s’appliquer. Sont inenvisageables les dépendances qui constituent des locaux et aires de stationnement utilisés par le propriétaire comme annexes à son habitation (garage, parking, remise, maison de gardien, voies d’accès).

immeuble détenu par une sci

Dans l’hypothèse où l’immeuble cédé constitue l’habitation principale de l’un des associés, et toutes les conditions étant par ailleurs respectées, l’exonération pourra profiter au dit associé à hauteur des droits qu’il détient dans la SCI.

Conclusion

En raison du caractère très avantageux octroyé lors de la cession de l’habitation principale, l’administration fiscale prête une attention aux opérations pour lesquelles son application est revendiquée, notamment si la plus-value est importante. Ainsi, les contrôles et rectifications se sont renforcés depuis quelques années donnant lieu à de nombreuses décisions de jurisprudence.

Le rappel des conditions posées par l’administration fiscale doivent conduire les particuliers à être prudents. L’exonération n’est pas systématique.

Enfin on rappelle qu’en tout état de cause et au-delà d’un délai de détention de 30 ans l’exonération s’applique sur la plus-value.

Mieux vous informer, nous rapprocher de vous et encore mieux vous conseiller.

Notre spécialiste social reste à votre écoute !